Die Rente steigt und reicht dennoch oft nicht für das Leben

Die Renten steigen zum 1. Juli 2019 im Westen um 3,18 Prozent und im Osten um 3,91 Prozent. Das haben der Bundestag und der Bundesrat beschlossen. Den erfreulichen Steigerungsraten steht aber eine anschwellende Inflationsrate gegenüber. Und bei allem Jubel: die staatliche Rente reicht in den allermeisten Fällen nicht aus, den finanziellen Lebensstandard im Alter zu sichern.

In Westdeutschland steigt die Rente um 3,18 Prozent, in den neuen Ländern sogar um 3,91 Prozent. Der aktuelle Rentenwert (Ost) steigt damit 30 Jahre nach dem Fall der Mauer auf 96,5 Prozent des aktuellen Rentenwerts West (bisher: 95,8 Prozent). Das Rentenniveau steigt damit sogar leicht auf 48,16 Prozent an.

Grundlage für die Rentenanpassung ist die Lohnentwicklung. Die für die Rentenanpassung relevante Lohnsteigerung beträgt 2,39 Prozent in den alten Ländern und 2,99 Prozent in den neuen Ländern. Sie basiert auf der vom Statistischen Bundesamt gemeldeten Lohnentwicklung nach den volkswirtschaftlichen Gesamtrechnungen (VGR), wobei der Einfluss der Arbeitsgelegenheiten mit Entschädigungen für Mehraufwendungen („Ein-Euro-Jobs“) außer Acht bleibt. Darüber hinaus wird die beitragspflichtige Entgeltentwicklung der Versicherten berücksichtigt, die für die Einnahmensituation der gesetzlichen Rentenversicherung entscheidend ist.

Neben der Lohnentwicklung wird durch den Nachhaltigkeitsfaktor die Entwicklung des zahlenmäßigen Verhältnisses von Rentenbeziehenden zu Beitragszahlenden bei der Anpassung der Renten berücksichtigt. In diesem Jahr wirkt sich der Nachhaltigkeitsfaktor mit +0,64 Prozentpunkten positiv auf die Rentenanpassung aus. Außerdem wird durch den so genannten Faktor Altersvorsorgeaufwendungen die Veränderung der Aufwendungen der Arbeitnehmerinnen und Arbeitnehmer beim Aufbau ihrer Altersvorsorge auf die Anpassung der Renten übertragen. Da der Beitragssatz in der allgemeinen Rentenversicherung des Jahres 2017 (18,7 Prozent) gegenüber dem Jahr 2018 (18,6 Prozent) um 0,1 Prozentpunkte gesunken ist und die sogenannte „Riester-Treppe“ bereits 2013 letztmals zur Anwendung kam, wirkt der Faktor Altersvorsorgeaufwendungen in diesem Jahr rechnerisch mit 0,13 Prozentpunkten anpassungssteigernd.

Bei der diesjährigen Rentenanpassung wird erstmals die Niveauschutzklausel des RV-Leistungsverbesserungs- und -Stabilisierungsgesetzes geprüft. So wird sichergestellt, dass in der Zeit bis zum 1. Juli 2025 das Rentenniveau von 48 Prozent nicht unterschritten wird. Das Rentenniveau (im Gesetz als Sicherungsniveau vor Steuern bezeichnet) beschreibt den Verhältniswert aus einer verfügbaren Standardrente und dem verfügbaren Durchschnittsentgelt, beides ohne Berücksichtigung der darauf entfallenden Steuern. Das Rentenniveau beträgt für das Jahr 2019 mit dem nach der bisherigen Rentenanpassungsformel errechneten aktuellen Rentenwert 48,16 Prozent. Damit wird das Mindestsicherungsniveau von 48 Prozent eingehalten. Die Niveauschutzklausel kommt somit nicht zur Anwendung.

Bei der Rentenanpassung für die neuen Bundesländer sind die im Rentenüberleitungsabschlussgesetzes festgelegten Angleichungsschritte relevant. In diesem Jahr ist der aktuelle Rentenwert (Ost) mindestens so anzupassen, dass er 96,5 Prozent des Westwerts erreicht. Mit dieser Angleichungsstufe fällt die Rentenanpassung Ost höher aus, als nach der tatsächlichen Lohnentwicklung Ost.

Auf Basis der vorliegenden Daten ergibt sich damit ab dem 1. Juli 2019 eine Anhebung des aktuellen Rentenwerts von gegenwärtig 32,03 Euro auf 33,05 Euro und eine Anhebung des aktuellen Rentenwerts (Ost) von gegenwärtig 30,69 Euro auf 31,89 Euro. Dies entspricht einer Rentenanpassung von 3,18 Prozent in den alten Ländern und von 3,91 Prozent in den neuen Ländern.

Die Rentenwertbestimmungsverordnung 2019 tritt -nach der nun erfolgten Zustimmung des Bundesrates und der abschließenden Verkündung im Bundesgesetzblatt – am 1. Juli 2019 in Kraft.

Rentensteigerung versus Inflationsrate

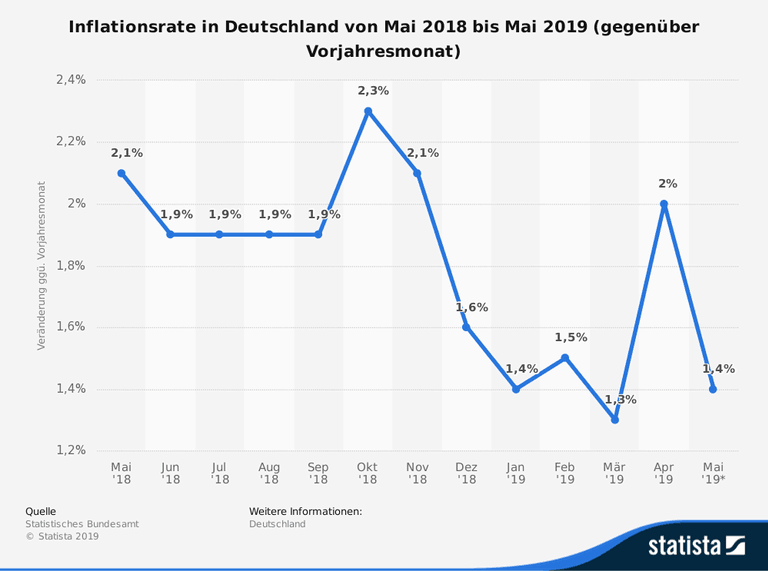

Die Renten steigen, die Inflationsrate steigt auch. Im Mai betrug die Inflationstrate 1,4 %, im April lag sie bei 2,0 %.

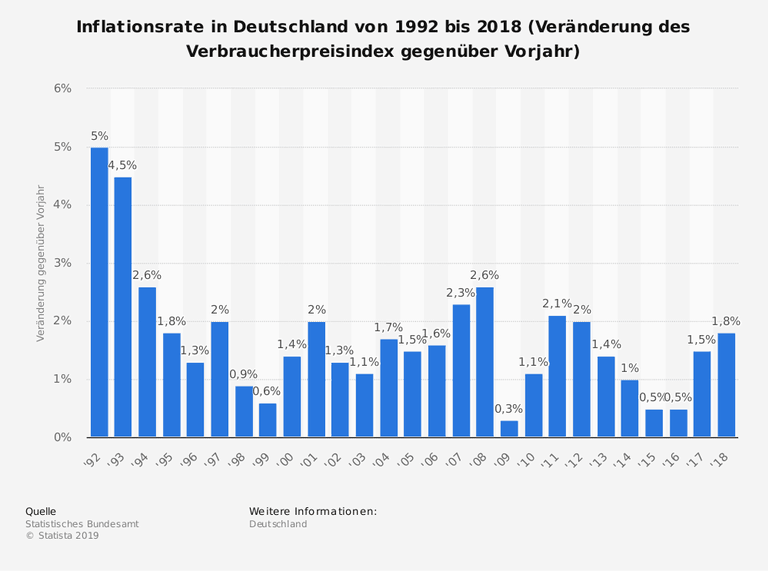

Auch im Jahresvergleich zeigt sich, dass die Inflationsrate wieder anzieht. Während 2015 und 2016 die Geldentwertung bei nur 0,5 % lag, betrug sie 2018 schon 1,8 %.

Die Rente muss versteuert werden

Ausgehend von einem Urteil des Bundesverfassungsgerichtes aus dem Jahr 2002 ist die Besteuerung der Altersbezüge seit 2005 mit dem Alterseinkünftegesetz neu geregelt.

Die Systematik ist so: Renten aus der gesetzlichen Rentenversicherung unterliegen nur zum Teil der Besteuerung. Wer seit dem Jahr 2005 oder früher eine Rente bezieht, muss diese nur zu 50 Prozent versteuern. Die anderen 50 Prozent dienen der Berechnung des Rentenfreibetrags. Dieser wird im Jahr nach Rentenbeginn festgesetzt und grundsätzlich Jahr für Jahr steuermindernd angesetzt.

Der steuerpflichtige Teil der Rente (Besteuerungsanteil) ist abhängig vom Jahr des Rentenbeginns. Er steigt bis 2020 um jährlich zwei Prozentpunkte und danach um jeweils einen Prozentpunkt auf schließlich 100 Prozent im Jahr 2040 an. Gleichzeitig werden die während der Erwerbsphase in die Altersvorsorge eingezahlten Beiträge allmählich von der Einkommensteuer freigestellt.

Die Infografik illustriert, wie der steuerpflichtige Anteil der Rente von 50 Prozent beim Renteneintritt im Jahr 2005 auf 100 Prozent im Renteneintrittsjahr 2040 ansteigen wird. Der Anstieg erfolgt zunächst schneller. So wird der steuerpflichtige Anteil bei einem Renteneintritt im Jahr 2020 bereits bei 80 Prozent liegen. Der steuerpflichtige Anteil der Rente wird damit in 15 Jahren um 30 Prozent angestiegen sein. Danach verlangsamt sich die Ausweitung der Steuerpflicht. In den 20 Jahren bis 2040 wird sie um weitere 20 Prozent ansteigen.

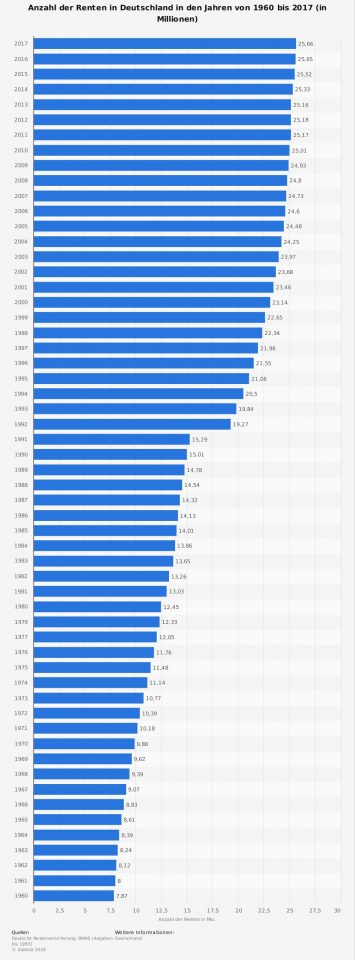

Die Zahl der Renten(-Empfänger) steigt – die Zahl der Einzahler sinkt

Der sogenannte Generationen-Pakt beruht auf dem Umlageverfahren. Das bedeutet, dass immer die aktuell arbeitende Generation die Renten für die Ruhestandsbezieher aufbringt. Einer sinkenden Zahl von sozialversicherungs-pflichtig Beschäftigten steht einer steigenden Zahl von Renten-Beziehern gegenüber. Zusätzlich steigt die Zeitdauer des Rentenbezugs aufgrund der gestiegenen Lebenserwartung. Es ist absehbar, wann die finanzielle Belastung der nachfolgenden Generation ihr Leistungs-Vermögen übersteigen wird. Daher ist eine grundlegende Reform der Alterssicherung notwendig.

Rentenlücke schliessen: Wie viel muss ich monatlich für die Rente sparen?

Die gesetzliche Rente reicht nicht aus, um den Lebensstandard im Ruhestand zu halten. Deshalb muss der Einzelne vorher aktiv für das Alter sparen. Doch wie viel? Das hat das Deutsche Institut für Altersvorsorge (DIA) – ein Partner des Bundesverband Initiative 50Plus (BVI50Plus) – errechnet.

Wer sich im Alter nur auf die gesetzlichen Rentenzahlungen als Geldquelle verlässt, merkt schnell, dass er seinen vorherigen Lebensstandard nicht halten kann. Erwerbstätige müssen daher bereits während des Berufslebens Rücklagen bilden. Je früher sie damit anfangen, desto kleiner fallen die monatlichen Sparraten aus.

Wie viel muss ich monatlich für die Rente sparen?

Aber welche Summe braucht man genau? Wie viel Geld muss monatlich auf die hohe Kante gelegt werden für den Ruhestand? Antworten auf diese Fragen bietet eine aktuelle Analyse des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV). Die Prognos AG berechnete im Auftrag des GDV den nötigen Altersvorsorgebetrag bis Rentenbeginn für die Jahrgänge 1960, 1975 und 1990.

Die Studie geht dabei von verschiedenen Zinsszenarien, einem sinkenden Rentenniveau und einer steigenden Lebenserwartung aus. Letzteres führt für die späteren Jahrgänge automatisch auch zu einer längeren Rentenphase. Je jünger der Einzelne also ist, desto mehr muss er nominal für sein Alter sparen.

Jüngere sind deutlich länger in Rente

So kommen die heutigen 59-Jährigen auf eine Ruhestandsphase von 21 Jahren. Sie scheiden aufgrund der schrittweisen Anhebung des Rentenalters mit rund 66 aus dem Berufsleben. Die anderen beiden Jahrgänge bleiben hingegen bis 67 berufstätig. Sie werden aber wegen der steigenden Lebenserwartung deutlich älter. Dadurch kommt Jahrgang 1975 bereits auf eine Rentenzeit von gut 22 Jahren. Die 1990 Geborenen können ihren Lebensabend noch 24 Jahre lang genießen.

Die Erhöhung des Renteneintrittsalters führt in keinem Studienszenario dazu, dass Jüngere weniger für das Alter sparen müssen als Ältere. Der Effekt der längeren Sparphase wird von den Auswirkungen des sinkenden Rentenniveaus und der längeren Lebenserwartung überschattet. Durch den längeren Ruhestand erhöht sich zugleich der Altersvorsorgebedarf für die Deckung der Finanzierungslücke. Insgesamt müssen die einzelnen Jahrgänge folgende Summe bis zu Rentenbeginn ansparen:

- 1960: 26.000 Euro (bei 1,8 Prozent Verzinsung)

- 1975: 81.000 Euro (bei 1,6 Prozent Verzinsung)

- 1990: 111.000 Euro (bei 2,6 Prozent Verzinsung)

Diese Werte beziehen sich auf das Basisszenario mit realistischen Zinsphasen am Kapitalmarkt. Bei lang andauernden Niedrigzinsen erhöhen sich die Beträge jeweils. Gleichzeitig sinkt das Rentenniveau über den Zeitraum von 49,4 über 45,1 bis 43,7 Prozent bei der jüngsten Altersgruppe.

So viel Geld muss monatlich gespart werden

Doch was bedeutet das für den monatlichen Sparbetrag? Die Studie nennt dazu Prozentangaben in Relation zum Gehalt. So muss Jahrgang 1960 für die Altersvorsorge 2,1 Prozent des Bruttolohns für die Rente auf die hohe Kante legen. Die 1975 Geborenen kommen auf 4,4 Prozent und der Jahrgang 1990 auf 3,9 Prozent. Ein deutscher Durchschnittsverdiener in Vollzeit mit einem Verdienst von 3.770 Euro brutto im Monat spart so folgende Geldbeträge:

- 1960: 80 Euro

- 1975: 165 Euro

- 1990: 147 Euro

Doch Achtung! Die Studie geht in ihren Berechnungen davon aus, dass die Sparphase bereits mit 26 Jahren beginnt. Wer also erst später angefangen oder vielleicht noch gar nichts für sein Alter getan hat, der muss den versäumten Betrag erst einmal aufholen.

Die eigene Rentenlücke berechnen – so einfach geht’s

Wer nun immer noch ratlos ist, wie viel er monatlich sparen muss, kann mit dem Rentenlückenrechner des Deutschen Instituts für Altersvorsorge Abhilfe schaffen. Das Tool berechnet in wenigen Minuten die Höhe der gesetzlichen Rente angepasst an Alter und Nettoeinkommen sowie die daraus entstehende Versorgungslücke. Es können ebenso unterschiedliche Rendite-Szenarien ausgewählt werden, um den monatlichen Sparbetrag zu erreichen. Mit einem Klick zum Rentenlückenrechner des DIA: https://www.ihre-rentenluecke.de/#start.