Mercer-Studie: Renten-System in Deutschland nur Mittelmaß

Die Deutsche Bundesbank hält die Nachhaltigkeit der Finanzierung des deutschen Rentensystems für nicht gegeben. Jetzt legt das Beratungs-Unternehmen Mercer mit einem internationalem Vergleich nach.

Altersvorsorge: Deutschland nur bei den Faktoren Angemessenheit und Integrität gut platziert

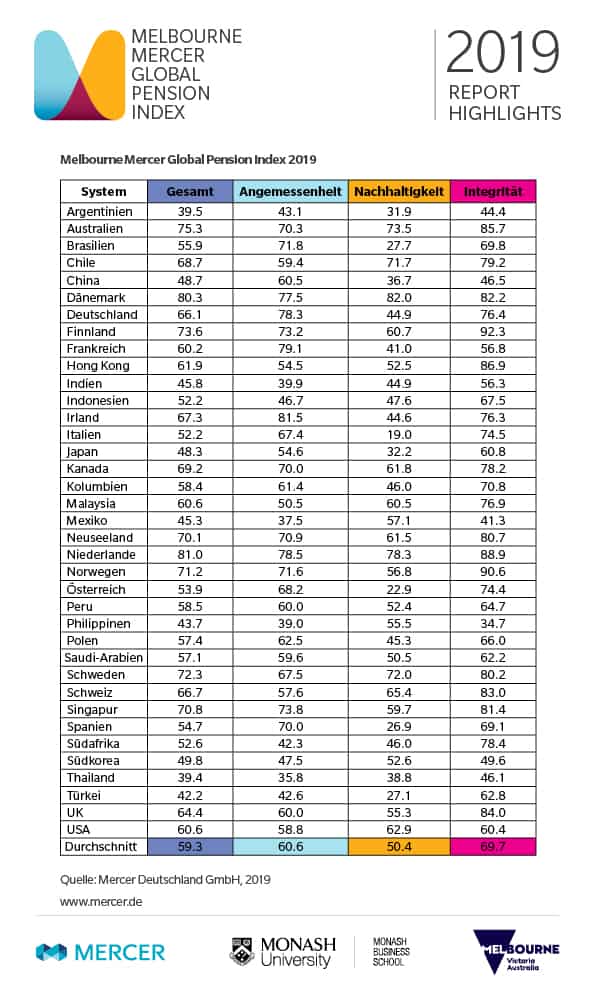

Im Vergleich von 37 Altersvorsorgesystemen weltweit belegt Deutschland in der Gesamtbewertung Rang 13 (66.1 Punkte). Im Index erreichen die Niederlande und Dänemark A-Noten (81.0 und 80.3 Punkte) und sind damit am besten auf die Herausforderungen der älter werdenden Bevölkerung vorbereitet. Dies sind die Ergebnisse des Melbourne Mercer Global Pension Index (MMGPI), der in diesem Jahr zum elften Mal erschienen ist und fast zwei Drittel der Weltbevölkerung abdeckt.

Die Studie verdeutlicht das breite Spektrum und die Vielfalt der weltweiten Rentensysteme und zeigt, dass selbst die besten Systeme der Welt Mängel aufweisen. In diesem Jahr wurden die Philippinen, Thailand und die Türkei neu in den Index aufgenommen.

Teilnahmequote an der betrieblichen Altersvorsorge sollte erhöht werden

In der Gesamtbewertung liegt Deutschland bei 66.1 Punkten (2018: 66.8 Punkte). Beim Sub-Index Angemessenheit erreicht Deutschland 78.3 Punkte (2018: 79.9 Punkte), beim Faktor Integrität 76.4 Punkte (2018: 76.6 Punkte).

Beim Sub-Index Nachhaltigkeit liegt Deutschland mit 44.9 Punkten unter dem Durchschnitt. Dieser Sub-Index untersucht anhand mehrerer Indikatoren, ob das gegenwärtige Rentensystem in Zukunft aufrechterhalten werden kann.

„Die diesjährige Studie zeigt, dass das Altersvorsorgesystem in Deutschland bei den Faktoren Angemessenheit und Integrität stabil ist. Im Hinblick auf die Nachhaltigkeit muss es allerdings verbessert werden. Unser Rentensystem muss nachhaltig gestärkt werden und dazu gehört neben einer soliden Finanzierung auch, dass die flächendeckende Verbreitung der betrieblichen Altersversorgung – gerade im Niedriglohnsektor – forciert wird“, erklärt Achim Lüder, CEO Mercer Deutschland. „Das Betriebsrentenstärkungsgesetz ist bisher weitgehend wirkungslos geblieben. Das Ziel des Gesetzes ist es, die Teilnahmequoten an der betrieblichen Altersvorsorge zu erhöhen. Hier sind insbesondere die Tarifparteien gefordert, die Voraussetzungen zur Einführung von Sozialpartnermodellen zu schaffen. Daneben sind aber auch die Unternehmen aufgefordert, die betriebliche Altersvorsorge als einen zentralen Benefit attraktiver zu machen. Mitarbeitergruppen in den Organisationen sind heutzutage nicht mehr homogen. Daher sind flexible und individualisierbare Lösungen wichtig. Diese müssen zielgruppengerecht gestaltet sein und die Informationen zur Altersvorsorge eines Arbeitnehmers verständlich, in Echtzeit, über digitale Portale und auf gängigen Devices zugänglich machen. Dann wird auch der Wert dieses Benefits deutlich“, so Lüder weiter.

Weitere Empfehlungen, die sich aus den Studienergebnissen für Deutschland ergeben:

- Ergänzung des umlagefinanzierten Systems durch kapitalgedeckte Modelle

- Anhebung der Mindestrenten für Niedriglohn-Rentner

- Weitere Erhöhung der Erwerbsquote älterer Arbeitnehmer

- Verbesserung der Kommunikation an die Leistungsempfänger

- Erhöhung der Teilnahmequoten in der betrieblichen Altersversorgung

Mit steigendem Pensionsvermögen wächst die Bereitschaft zur Schuldenaufnahme

Der MMGPI ist die erste internationale Studie, die den sogenannten „Vermögenseffekt“ dokumentiert. Dr. David Knox, Autor der Studie und Senior Partner bei Mercer in Australien, erklärt, dass sich Verbraucher mit steigendem Pensionsvermögen finanziell sicherer fühlen und daher bereits vor der Pensionierung Kredite aufnehmen, um ihren derzeitigen und zukünftigen Lebensstandard zu verbessern.

Jedes Rentensystem weist eine Reihe von Besonderheiten auf. Der MMGPI macht jedoch deutlich, dass es Herausforderungen gibt, die alle Regionen betreffen. „Die Systeme auf der ganzen Welt sind mit einer steigenden Lebenserwartung und einem zunehmenden Druck auf die öffentlichen Mittel zur Unterstützung der Gesundheit und des Wohlergehens älterer Menschen konfrontiert. Daher ist es unerlässlich, dass politische Entscheidungsträger die Stärken und Schwächen der Rentensysteme analysieren, um langfristige Sicherheit für die Rentner der Zukunft zu erzielen“, betont Dr. Knox.

Melbourne Mercer Global Pension Index nach Zahlen

Die Niederlande erreichten den höchsten Indexwert (81.0) und lagen bei 10 der letzten 11 MMGPI-Studien stets auf Platz eins oder zwei. Thailand weist den niedrigsten Indexwert (39.4) auf. Beim Sub-Index Angemessenheit liegt Irland mit 81.5 Punkten auf Platz 1, Dänemark erreicht mit 82.0 Punkten beim Index Nachhaltigkeit den höchsten Wert und Finnland führt mit 92.3 Punkten bei Integrität. Auf dem jeweils letzten Platz liegen Thailand bei der Angemessenheit (35.8), Italien bei Nachhaltigkeit (19.0) und die Philippinen bei Integrität (34.7).

Nachhaltigkeit ist nach wie vor eine Schwäche vieler Rentensysteme

Der Subindex für Nachhaltigkeit zeigt auch in diesem Jahr die Schwäche der Systeme auf. Insbesondere das Nachhaltigkeitsproblem vieler südamerikanischer und asiatischer Systeme wurde mit einem durchschnittlichen Nachhaltigkeitsgrad von D bestätigt. Obwohl Chile einen starken Wert von 71.7 erreicht, erzielten Brasilien und Argentinien nur 27.7 bzw. 31.9 Punkte. Ähnlich verhält es sich in Asien. Hier liegt Singapur bei 59.7 Punkten, Japan hingegen nur bei 32.2. Dieses Problem ist jedoch nicht nur auf Schwellenländer beschränkt. Viele europäische Volkswirtschaften stehen unter ähnlichem Druck. Obwohl Dänemark mit 82.0 die höchste Punktzahl für den Nachhaltigkeits-Subindex erzielt, liegen Italien und Österreich nur bei 19.0 bzw. 22.9 Punkten.

Während einige Faktoren, die zum Nachhaltigkeitswert beitragen, schwer zu ändern sind, können andere beeinflusst werden, um die langfristige Wirksamkeit eines Rentensystems zu stärken. Hierzu zählt die Förderung eines höheren Sparniveaus für die Zukunft, die schrittweise Anhebung des gesetzlichen Rentenalters und die Befähigung der Menschen, etwas länger zu arbeiten.

„Obwohl bei einigen Systemen immer noch Benefits-Systeme von Bedeutung sind, die auf leistungsorientierten Anlagestrategien basieren, spielen beitragsorientierte Pläne eine immer wichtigere Rolle für die Altersvorsorge. Die Maximierung der risikobereinigten Anlagerenditen für beitragsorientierte Pensionspläne durch die Diversifizierung der gehaltenen Vermögenswerte ist entscheidend“, betont Professor Deep Kapur, Direktor des Monash Centre for Financial Studies.

„Es ist wichtig, dass die staatliche Rente bzw. das Rentenalter im Einklang stehen mit der steigenden Lebenserwartung der Bevölkerung – dies ist ein Schritt, den einige Regierungen bereits unternommen haben. Denn nur so können die Kosten für öffentlich finanzierte Rentenleistungen gesenkt werden“, so Kapur weiter.

Demografie-Debatte Deutschland: Quo vadis Altersvorsorge – Rentenkonzepte im Vergleich

Die Konzepte der Parteien zur Finanzierung des deutschen Altersvorsorge-Systems und ein Vergleich mit den Niederlanden und Österreich war auch Thema der Demografie-Debatte Deutschland (#DDD2019) am 27. September 2019 in Berlin. In DNEWS24TV können Sie die Diskussion noch einmal verfolgen.

Lesen Sie auch: Das Rentensystem in Deutschland steht vor dem Kollaps

Mehr Rentner, die länger leben, weniger Arbeitnehmer, die auch weniger verdienen – das kann nicht gut gehen. Erkennt auch die Deutsche Bundesbank.

Klicke hier, um Ihren eigenen Text einzufügen