Finanzprodukte: Garantien gehören auf den Prüfstand

Private und Betriebliche Altersvorsorge werden immer wichtiger. Sind die klassischen Finanzprodukte mit Garantie noch zeitgemäß? Eine neue Studie gibt Aufschluss.

Um künftig eine ausreichende ergänzende Altersvorsorge zu gewährleisten, muss nicht nur der Gesetzgeber angestauten Reformbedarf abarbeiten, auch die Sparer selbst sollten umdenken. Diese Schlussfolgerung ergibt sich aus der DIA-Studie „Was für Sparer übrig bleibt“. Die Studie, die unterschiedliche Formen der geförderten Altersvorsorge vergleicht, zeigt, dass die Ergebnisse bei Produkten mit Garantien deutlich niedriger ausfallen. „Bestehende Rentenlücken können eben nicht mehr über konventionelle Altersvorsorgelösungen gepaart mit Garantiezusagen geschlossen werden“, stellen die Studienautoren fest. Es bedürfe hierfür risiko-/chancenreichere Anlagen und eines Verzichts auf garantierte (Mindest-)Leistungen.

Diese Forderungen begründen die Autoren mit den Ergebnissen aus einem Vergleich der Nettorenten für vier unterschiedliche Formen geförderter Altersvorsorge. Berechnet wurden die Ergebnisse in fünf Musterfällen für die Riester-Rente, die Direktversicherung in der betrieblichen Altersversorgung, die Basisrente und die private Rentenversicherung. Bis auf eine Ausnahme lagen die Lösungen mit Garantie hinter den Ergebnissen der Altersvorsorge ohne Garantie.

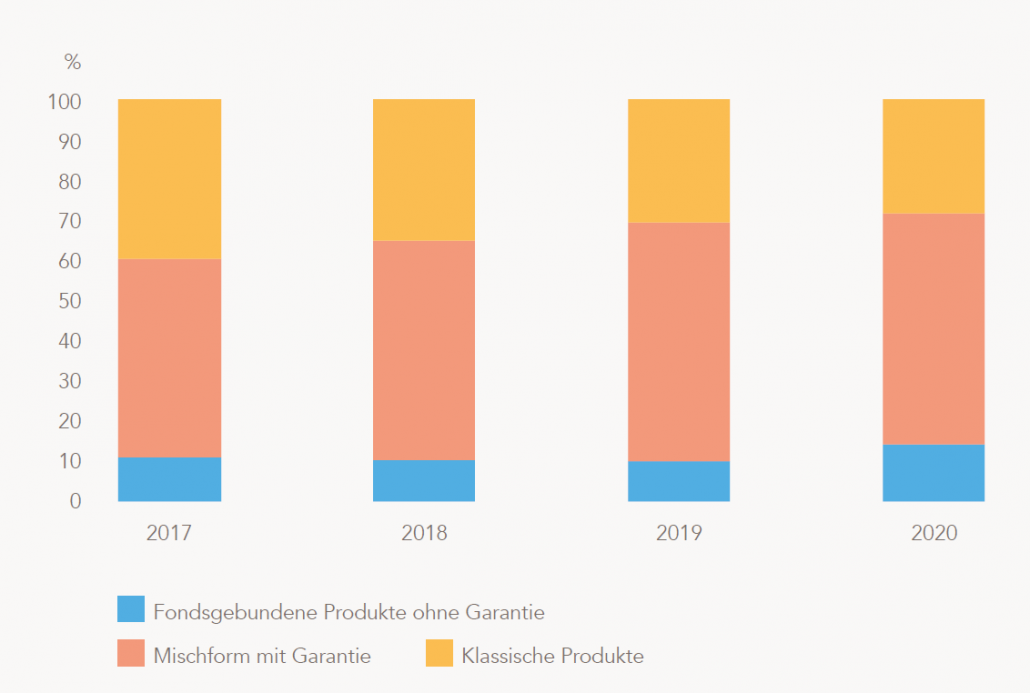

Neben unterschiedlicher steuerlicher Behandlung im Rahmen der Altersvorsorgeförderung beeinflusst die unterschiedliche Kapitalanlage maßgeblich die Höhe der Nettorenten. Das zeigte sich in den Ergebnissen der Basisrente und der privaten Rentenversicherung, bei denen ohne Garantie viel freier und mit größeren Renditechancen anlegt werden kann. Der hohe Anteil von Garantieprodukten an den Neuzugängen zeige aber, so die Autoren, dass ein Umdenken unter den Sparern noch nicht stattgefunden hat.

„Transparenz und eine offene Kommunikation der Altersvorsorgeanbieter werden hierbei die Schlüssel zu einem wachsenden Vertrauen in neue Altersvorsorgealternativen und deren Akzeptanz durch die Sparer sein“, schreiben die Studienautoren.

Die Studie entstand in Kooperation mit dem Fintech myPension und der V.E.R.S. Leipzig GmbH.